QUE VEUT DIRE VOLATILITÉ

Quand on évoque la volatilité d’une valeur ou d’un produit, il s’agit d’un indicateur qui mesure la variation d’un actif (financier et immobilier) face à une situation de marché. Ainsi, plus cette variation sera importante et plus la volatilité le sera également. À l’inverse, plus la variation sera faible et moins la volatilité sera importante.

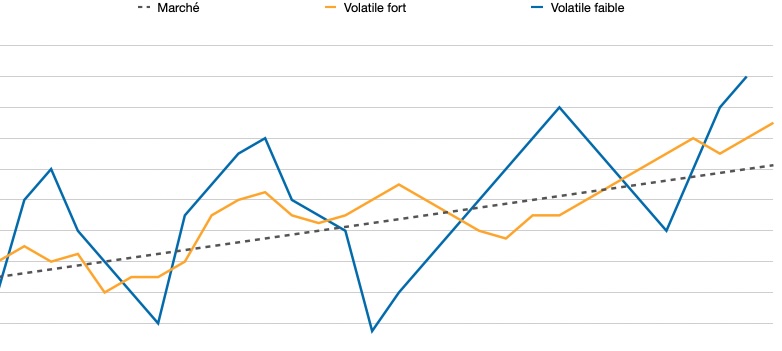

Dans le schéma ci-dessous : la ligne en pointillé représente la tendance générale du marché ou d’un secteur. Une forte volatilité est représentée par la courbe bleue, tendit qu'une faible volatilité est représentée par la courbe jaune.

PRENDRE EN COMPTE LA VOLATILITÉ

Il est particulièrement essentiel de comprendre et connaitre la volatilité, d’une valeur ou d’un actif, car c’est en partie en fonction de celle-ci que vous allez choisir vos valeurs financières et vos actifs immobiliers qui constitueront vos placements.

Et, ce choix se fera tenant compte du risque que vous êtes en mesure de prendre, sur le placement que vous, allez réaliser.

Important :

S’il est essentiel d’identifier la proportion de risque réalisée dans un placement, cette notion de risque doit être identifiée et rapportée au regard de la globalité de votre patrimoine.

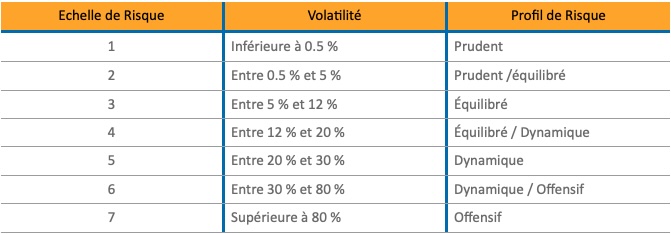

La volatilité influe directement sur le calcul du niveau de risque d'une valeur ou d’un actif. Afin de vous permettre d’apprécier le risque de vos investissements, une échelle de risque, comprise de 0 à 7, est notifiée dans la note Indicateur Synthétique de Risque « SRI »de chaque fonds d’investissements. Plus le nombre sera élevé et plus le fonds disposera d’une forte volatilité, donc de risque.

Un fond euros en capital garanti disposera d'un "SRI" 1 alors que des SCPI seront sur un "SRI" 3/4 et des produits structurés sur un "SRI" 6/7.

Ainsi, à travers un contrat multisupport, nous pouvons investir sur différentes valeurs ayant des profils de risque différent. Ce type de placement contribuant par conséquent à trouver un équilibre entre rendement et risque, en faisant évoluer la volatilité moyenne.

Vous souhaitez un conseil de proximité, autour d’Aix-en-Provence, Venelles, Fuveau, prenons le temps de nous rencontrer.

Vos bureaux se situent dans un autre département, notre premier rendez-vous se tiendra en visioconférence. Contactez-moi en cliquant ici

APPRIVOISER LA VOLATILITÉ DANS VOS PLACEMENTS FINANCIERS

En vue de vous constituer une épargne de précaution ou que vous souhaitez épargner pour un projet de court terme (achat d’un véhicule, vacances…), il est fortement conseillé de vous diriger vers des actifs peu volatils. De même si vous êtes dans une démarche de prudence pour de l’épargne. Une faible volatilité vous évitera ainsi des chutes importantes au niveau du rendement de vos placements.

Si toutefois, vous disposez de plus de temps, ou que vous avez déjà constitué une enveloppe de précaution, les actifs plus offensifs pourraient faire votre bonheur.

Bien sûr, n’oubliez pas qu’un actif avec une volatilité plus importante est plus risqué et peut vous amener à perdre tout ou partie de votre capital investi. Cependant, l’histoire montre que les performances sur le long terme seront souvent plus intéressantes !

Vous trouverez ci-dessous quelle volatilité fait face aux échelles de risque :

DIVERSIFIER LA VOLATILITÉ POUR MIEUX RÉGNER

À la lecture du tableau ci-dessus, vous avez identifié que tenant compte de votre aversion ou acceptation du risque, il faudra faire face à telle volatilité.

Si l’objectif est de considérer ce que l’on nomme votre profil investisseur, cela ne doit pas vous cantonner à certaines valeurs regroupant les mêmes SRI.

En intégrant dans l’un de votre placement différentes valeurs, avec des proportions différentes, une pondération du profil de risque global est à faire tenant compte des avec des différents Indicateur Synthétique de Risque « SRI ».

C’est là mon rôle de Conseiller en Gestion de Patrimoine, à travers KAMPOStratégie, de vous conseiller et vous accompagner à choisir les produits les plus adaptés à votre situation.

CONCLUSION : TYPES DE VOLATILITÉ ET MESURE DU RISQUE

En conclusion, la volatilité en finance est un concept clé qui mesure les fluctuations de prix d'un actif financier, comme les actions, les obligations ou les options. C'est un indicateur essentiel pour les investisseurs car il permet d'évaluer le niveau de risque associé à un titre ou à un marché.

Il existe deux types principaux de volatilité : la volatilité historique, calculée à partir des variations passées des cours, et la volatilité implicite, anticipée par les acteurs du marché et reflétée dans les prix des options. Plus la volatilité d'un actif est élevée, plus l'amplitude des variations de prix est importante, à la hausse comme à la baisse. Cela se traduit par un risque de perte accru, mais aussi par un potentiel de rentabilité plus élevé.

Pour mesurer la volatilité d'un actif financier, on utilise généralement l'écart-type des rendements sur une période donnée. Cet indicateur statistique permet de quantifier la dispersion des cours autour de leur moyenne. Lorsque la volatilité augmente, cela signifie que les fluctuations de prix s'intensifient, souvent en raison d'une incertitude croissante sur les marchés.

Les périodes de forte volatilité peuvent être influencées par de nombreux facteurs, tels que les volumes de transactions, les annonces économiques ou les événements géopolitiques. Certains actifs, comme les actions, sont généralement plus volatils que d'autres, comme les obligations ou les bons du Trésor.

Comprendre et savoir interpréter la volatilité est donc essentiel pour tout investisseur souhaitant gérer efficacement les risques liés à ses placements financiers. En surveillant cet indicateur clé et en adaptant leur stratégie en conséquence, les acteurs du marché peuvent prendre des décisions éclairées et optimiser leurs chances de succès à long terme.