La fiscalité des revenus d’activité

Les revenus d’activités regoupent les salaires et les pensions diverses.

Chaque mois, Julie perçoit 3 000 € sur sa fiche de paie, soit 36 000 € de revenus nets par an. Après impôt sur le revenu, son revenu net chute à 32 800 €.

Barème progressif et quotient familial

Le barème progressif répartit l’imposition selon des tranches (de 0 % à 45 %). Le quotient familial, quant à lui, donne un abattement selon le nombre de parts fiscales du foyer, qui réduit la base imposable. Les enfants à charge diminuent l’impôt.

Optimisation : frais réels et épargne retraite

Julie choisit le régime des frais réels pour déduire ses charges (transport, repas), plutôt que l’abattement forfaitaire de 10%. Elle possède également un Plan Épargne Retraite (PER) sur lequel elle verse régulièrement un pourcentage de son salaire : ces sommes sont déductibles de son revenu global.

La fiscalité des revenus mobiliers

Thomas rachète 5 000 € sur un placement financier en 2024. Le prélèvement forfaitaire unique (PFU) de 30 % (12,8 % d’impôt sur le revenus et 17,2 % de prélèvements sociaux).

PFU vs barème progressif

Le PFU simplifie la déclaration d’impôts. Pas de quotient familial, mais peu de réductions fiscales. Les contribuables dont le taux marginal (TMI) est inférieur à 12,8 % préfèrent l’option barème progressif.

Enveloppes fiscales

Pour alléger la fiscalité de ses revenus mobiliers, Thomas a souscrit une assurance-vie. Aucune imposition n’y est appliquée tant que le capital n’est pas retiré. En cas de retrait, seule la poche d’intérêts sera fiscalisée.

La fiscalité des revenus fonciers

Caroline loue un appartement vide pour 10 000 € par an. Elle opte pour le régime micro-foncier, qui offre un abattement de 30 %, et déclare 7 000 €.

Micro-foncier vs régime réel

- Micro-foncier : simple, abattement classique si les loyers sont inférieurs à 15 000 € par an.

- Régime réel : déduction des intérêts d’emprunt, des travaux (déficit foncier), et de la taxe foncière. Avantageux si les charges dépassent 30 % des loyers.

SCPI et diversification

Caroline diversifie ses revenus fonciers via des SCPI qu’elle détient en direct. Elle perçoit des loyers nets, sans contrainte de gestion, ni de vacances locatives. Les parts de SCPI respectent la fiscalité des revenus fonciers.

Choisir les bonnes enveloppes fiscales

La différence entre revenus perçus et revenus nets dépasse souvent 30 %. Opter pour des enveloppes fiscales intelligemment réparties vous assure une fiscalité réduite, une partie disponible pour les aléas du quotidien et un rendement attractif pour des projets à plus long terme.

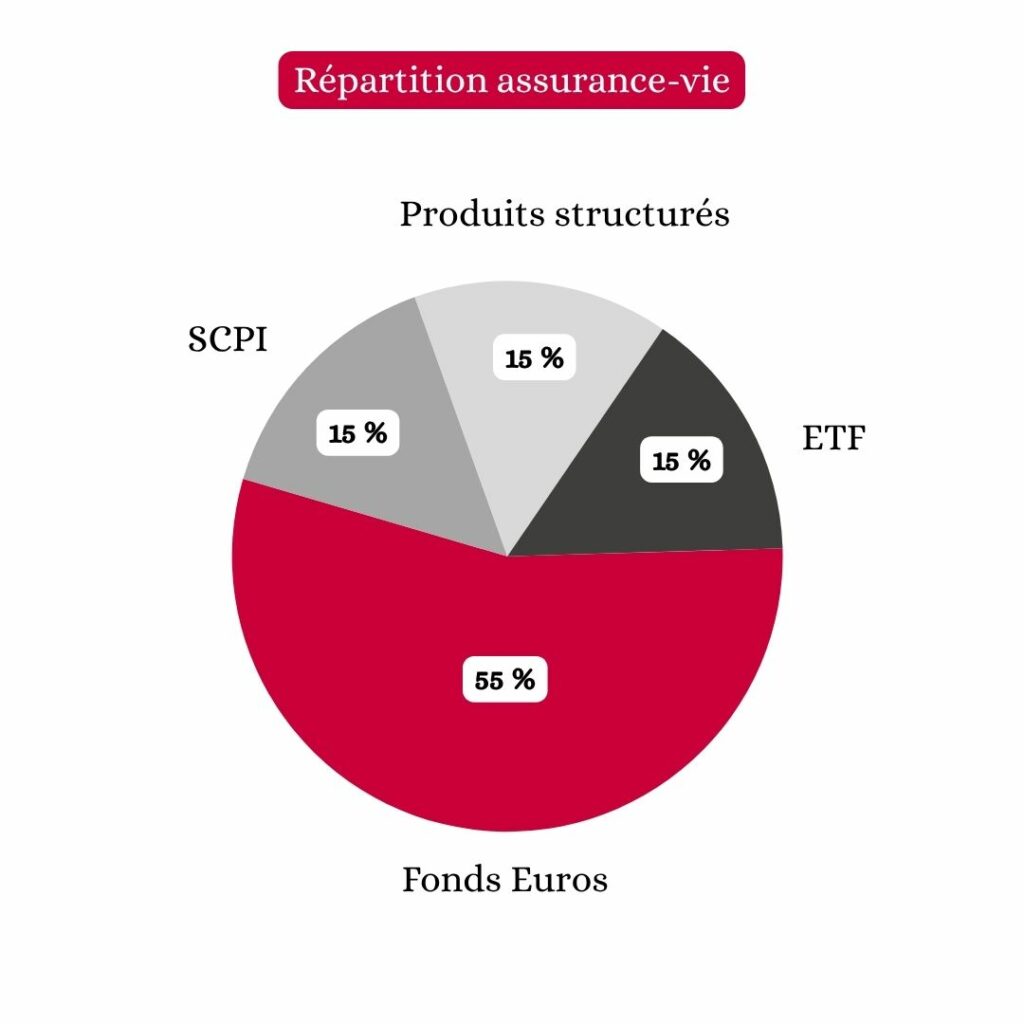

Exemple d’une assurance-vie idéalement diversifiée:

- Fonds sécurisés garantis

- ETF

- SCPI ou SCI (dividendes réguliers, fiscalité réduite)

- Produits structurés (protection partielle du capital, rendement attractif)

La fiscalité des revenus, qu’elle soit d’activité, mobilière ou foncière, peut réduire fortement votre rendement. Étudiez chaque option : abattements, PFU, barème progressif, régime réel, SCPI ou SCI à l’impôt sur les sociétés (IS). Explorez les enveloppes fiscales adaptées.

Pour une stratégie sur mesure, prenez rendez-vous avec KAMPOStratégie, votre conseiller en gestion de patrimoine.

Votre avenir financier commence aujourd’hui. Basés à proximité d’Aix-en-Provence, KAMPOStratégie intervient régulièrement à Pertuis, Sausset-les-Pins et dans le département des Bouches-du-Rhône. Notre équipe accompagne également des clients dans d’autres régions de France.

FAQ – Fiscalité des revenus : ce qu’il faut savoir pour optimiser votre imposition

Comment fonctionne la fiscalité des revenus d’activité (salaires et pensions) ?

La fiscalité des revenus d’activité repose sur le barème progressif de l’impôt sur le revenu, composé de tranches allant de 0 % à 45 % en 2025. Le quotient familial permet de réduire la base imposable selon le nombre de parts du foyer. Les salariés peuvent également déduire leurs dépenses professionnelles via les frais réels ou bénéficier de l’abattement forfaitaire de 10 %.

Quelle est la différence entre PFU ou FLAT-TAX et barème progressif pour les revenus mobiliers ?

Les revenus issus de placements financiers (intérêts, dividendes, plus-values) sont soumis par défaut au prélèvement forfaitaire unique (PFU) de 30 %. Les contribuables dont le taux marginal d’imposition (TMI) est inférieur à 12,8 % ont souvent intérêt à choisir le barème progressif, qui peut être plus avantageux fiscalement.

Quel régime choisir pour optimiser la fiscalité de ses revenus fonciers ?

Deux solutions existent :

-

Micro-foncier : abattement automatique de 30 %, accessible si les loyers annuels sont inférieurs à 15 000 €.

-

Régime réel : permet de déduire les charges (travaux, intérêts d’emprunt, taxe foncière). Il devient plus intéressant lorsque celles-ci dépassent 30 % des loyers.

Les SCPI peuvent également diversifier et stabiliser les revenus fonciers, tout en restant soumises à la même fiscalité.

Quelles enveloppes fiscales permettent de réduire l’imposition sur les revenus ?

Plusieurs enveloppes permettent d’optimiser à la fois la fiscalité et le rendement :

-

Assurance-vie (pas d’imposition tant que les fonds restent investis)

-

Plan Épargne Retraite (PER) (versements déductibles du revenu imposable)

-

SCPI ou SCI à l’IS (optimisation via un cadre fiscal différent)

-

ETF ou produits structurés intégrés à des supports fiscalement efficaces

Bien choisir ces enveloppes permet de réduire significativement la fiscalité globale et d’améliorer le rendement net.

Pourquoi comprendre la fiscalité de ses revenus est essentiel pour optimiser son patrimoine ?

La différence entre revenu perçu et revenu net dépasse souvent 30 %. Maîtriser les règles fiscales permet d’identifier les leviers d’optimisation : choix du bon régime (réel ou micro), arbitrage entre PFU et barème, sélection des supports d’investissement, ou encore diversification via l’assurance-vie ou les SCPI. Cette compréhension constitue un vrai levier pour augmenter son revenu disponible.

Pourquoi faire appel à un conseiller en gestion de patrimoine comme KAMPOStratégie ?

Un conseiller en gestion de patrimoine analyse votre situation personnelle, vos revenus (salaires, fonciers, mobiliers) et vos objectifs pour construire une stratégie fiscale sur mesure. Chez KAMPOStratégie, situé près d’Aix-en-Provence et actif dans les Bouches-du-Rhône (Pertuis, Sausset-les-Pins…) et ailleurs en France, l’accompagnement vise à réduire votre fiscalité, optimiser vos investissements et sécuriser votre avenir financier. Faire appel à un expert vous permet d’éviter les erreurs et de saisir toutes les opportunités adaptées à votre profil.