Les produits bancaires : la fausse sécurité

Les livrets réglementés : un confort... illusoire

Votre Livret A vous rassure ? Parlons chiffres. En 2025, son taux est sur le point de passer sous la barre des 2 %. Soit, très en dessous du taux réel d’inflation, estimé à 3,8 % début 2025.

Vous perdez du pouvoir d’achat lentement, mais sûrement.

Même chose pour le Livret de Développement Durable (LDD), au rendement quasiment identique.

Concrètement, ces livrets sont l’équivalent moderne du matelas de ma grand-mère auvergnate : disponible, sécurisé, mais peu rentable.

Le conseil de KAMPOStratégie : plafonner ces livrets revient à immobiliser votre capital sans réel retour.

PEL et CEL : le mirage de l’immobilier

Le PEL affiche actuellement 1,75 % et se trouve fiscalisé dès l’ouverture. Son capital n’est pas librement disponible : tout retrait ferme automatiquement le plan.

Quant au CEL, il est encore moins attractif, avec un rendement de 1,50 %.

Dans un contexte de taux longs toujours modérés, ces placements n’ont plus d’intérêt patrimonial, sauf cas très spécifiques.

Les contrats d’assurance-vie et d’épargne retraite : les vrais leviers

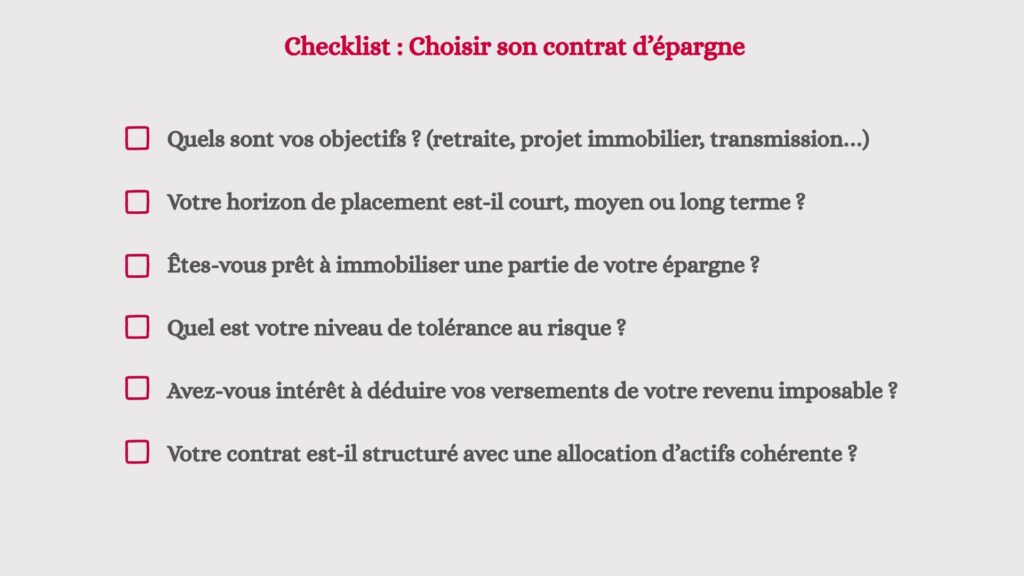

En terme d’outils d’optimisation, ce sont les principales solutions d’épargne long terme à connaître.

Assurance-vie : la star à personnaliser

Souple, transmissible, accessible : l’assurance-vie reste une référence.

Son gros avantage ? La possibilité de bâtir une allocation d’actifs sur mesure, entre fonds euros sécurisés et unités de compte plus dynamiques.

Plan d’Épargne Retraite (PER) : l’atout retraite et fiscalité

Le PER est devenu l’outil privilégié pour la préparation retraite. Il permet :

- des versements volontaires déductibles de vos revenus imposables,

- une sortie en capital ou rente au départ à la retraite,

- un déblocage anticipé pour achat de la résidence principale, invalidité, décès du conjoint, etc.

Le conseil de KAMPOStratégie : les avantages fiscaux du PER en font un excellent outil pour réduire votre imposition, à condition de bien calibrer les versements.

Fonds euros : arrêtons l’amalgame

On lit encore que « l’assurance-vie ne rapporte plus ». Ce n’est pas tout à fait vrai.

C’est le fonds euros (le support garanti) qui baisse, pas l’assurance-vie en tant qu’enveloppe.

Un contrat bien structuré, avec des unités de compte adaptées à votre profil, peut générer de 3 à 6 % de performance annualisée, parfois davantage avec une gestion active.

Prenez le pouvoir sur votre épargne

Votre épargne est précieuse. Elle mérite plus qu’un produit bancaire par défaut ou une assurance-vie « vendue comme un paquet ».

Elle mérite une réflexion stratégique. Une structure vivante. Et surtout, un accompagnement personnalisé.

Reprenez la main sur votre avenir financier et contactez KAMPOStratégie pour un audit de vos contrats ou une première consultation gratuite.