Qu’est-ce que le PER ?

Le Plan Épargne Retraite regroupe les anciens produits d’épargne retraite sous un seul et même dispositif, plus simple à comprendre, plus flexible à gérer. C’est une réponse moderne aux limites des anciens plans trop cloisonnés.

Chaque épargnant alimente son PER avec des versements qu’il choisit librement, dans la limite d’un plafond annuel. Ces montants sont investis selon un profil de risque défini à l’avance : soit dans des fonds garantis (fonds euros), soit dans des unités de compte (actions, immobilier, obligations…).

L’objectif est de faire fructifier l’épargne jusqu’à l’âge de la retraite.

Il est important de préciser que lorsque vous faites valoir vos droits à la retraite, vous avez la possibilité de conserver votre PER et de ne le débloquer que plus tard.

Au moment du déblocage, l’épargnant peut récupérer son capital :

- en rente viagère (versements réguliers à vie),

- en capital (versement unique ou fractionné),

- ou en combinant les deux.

Cette souplesse à la sortie constitue un des grands avantages du PER par rapport à ses prédécesseurs.

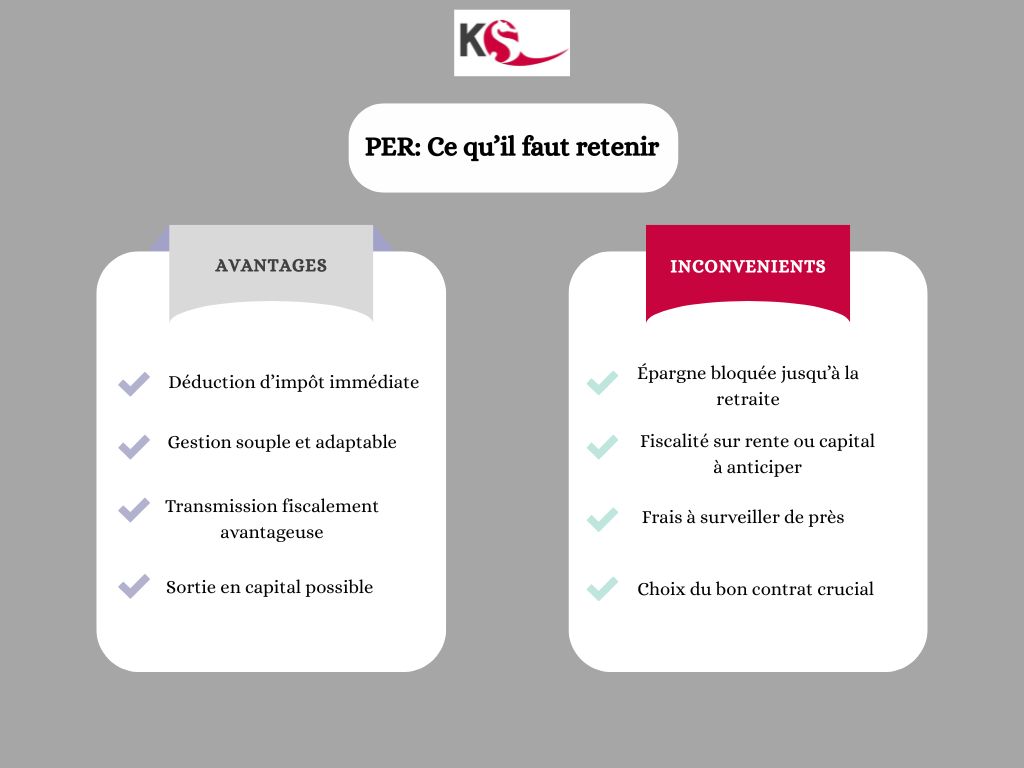

Les avantages du PER

Le PER offre un triple intérêt : fiscal, patrimonial et stratégique.

Bien utilisé, il permet de réduire sa charge fiscale tout en construisant un revenu complémentaire pour la retraite.

1. Déduction d’impôt immédiate

Les versements effectués sur un PER sont déductibles du revenu imposable, dans la limite de 10 % des revenus professionnels nets, ou 10 % du PASS (Plafond Annuel de la Sécurité Sociale), si ce montant est plus favorable.

Cette déduction d’impôt est particulièrement intéressante pour les contribuables soumis à des tranches marginales élevées. Par exemple, un versement de 6 000 € peut entraîner une économie d’impôt de 2 460 € pour une personne imposée à 41 %. C’est un levier d’optimisation puissant, surtout pour les cadres, professions libérales ou dirigeants d’entreprise.

2. Liberté dans la gestion de l’épargne

Le PER permet de choisir entre deux modes de gestion :

- La gestion pilotée : c’est souvent l’option par défaut. L’allocation d’actifs évolue automatiquement en fonction de l’âge de l’épargnant. Plus on approche de la retraite, plus le portefeuille devient sécurisé.

- La gestion libre : elle offre une maîtrise totale sur la répartition entre les différents supports d’investissement (actions, obligations, immobilier, etc.). Elle s’adresse aux profils autonomes et avertis ou accompagnés.

Cette flexibilité permet d’adapter l’épargne à ses convictions, son appétence au risque et ses objectifs de rendement.

3. Transmission facilitée et fiscalement avantageuse

Le PER prévoit un cadre favorable pour transmettre son épargne. En cas de décès avant 70 ans (ou avant la retraite), les bénéficiaires désignés peuvent recevoir les sommes du PER avec un abattement de 152 500 € par bénéficiaire, comme pour l’assurance-vie. Dans ce cas, la transmission du PER n’intègre pas la succession.

Si le décès se produit après 70 ans, un abattement de 30% s’applique sur les sommes transmises et se trouve partagé entre les bénéficiaires.

C’est une solution efficace pour organiser la transmission de patrimoine sans la partie fiscalité lourde.

Inconvénients à anticiper avec le PER

Le PER demeure un placement à long terme, qui s’adresse à ceux capables d’immobiliser une partie de leur épargne. Il faut aussi bien comprendre la fiscalité en sortie pour éviter les mauvaises surprises.

1. Une épargne bloquée jusqu’à la retraite

L’argent placé sur un PER est, en principe, indisponible jusqu’à la retraite. Il existe des cas de déblocage anticipé (achat de la résidence principale, invalidité, décès du conjoint, fin des droits chômage…), mais ils restent exceptionnels.

Il ne faut donc pas confondre le PER avec une épargne de précaution. Il constitue un placement dédié à un objectif spécifique et unique : la retraite.

2. Une fiscalité à la sortie à bien calculer

Lors du départ à la retraite, deux options s’offrent à vous : sortir en rente ou en capital. Mais attention, la fiscalité diffère :

- La rente est imposée comme une pension de retraite, avec un abattement de 10 %.

- Le capital est soumis soit au PFU (30 %), soit à l’impôt sur le revenu selon votre choix, avec des prélèvements sociaux en plus.

Selon votre tranche marginale d’imposition au moment de la sortie, la fiscalité peut s’avérer plus ou moins avantageuse. Il est donc crucial d’anticiper.

3. Des frais parfois élevés

Les frais varient fortement selon les établissements. On trouve des frais d’entrée (jusqu’à 5 %), des frais de gestion annuels sur les unités de compte (entre 0,5 % et 1,2 %) et des frais d’arbitrage.

Même une différence minime peut avoir un impact considérable sur 20 ou 30 ans. Comparer les contrats est indispensable pour préserver le rendement net de l’épargne.

Loi Pacte : les innovations clés du PER

La loi Pacte, entrée en vigueur en 2019, a modernisé l’épargne retraite en France. Elle a introduit plus de souplesse, de transparence et de portabilité.

1. Transferts facilités

Il est désormais possible de regrouper différents contrats (PERP, Madelin, Préfon…) dans un seul PER. Dans le cas des contrats souscrits depuis plus de cinq ans, ce regroupement n’engendra pas de frais. Ce qui permet d’éviter la dispersion de l’épargne et de simplifier la gestion.

2. Une sortie en capital à 100 % autorisée

Contrairement aux anciens produits, le PER permet de récupérer la totalité de l’épargne sous forme de capital. Cette évolution offre une marge de manœuvre importante pour adapter sa fiscalité et répondre à un besoin ponctuel (achat, transmission, projet).

3. Une gestion pilotée évolutive

La gestion pilotée n’est pas figée. Elle est ajustée chaque année par un algorithme qui prend en compte l’horizon de placement, votre âge et les conditions de marché. Ce système automatique équilibre rendement et sécurité, sans intervention manuelle. Une gestion libre est tout à fait accessible aussi, vous gardez ainsi la main sur la configuration de votre contrat à travers l'accompagnement de votre conseiller une gestion de patrimoine.

Comment optimiser son PER ?

Maximiser l’efficacité fiscale de votre PER nécessite un minimum de stratégie.

1. Comparer les contrats

Privilégiez les contrats :

- sans frais d’entrée,

- avec des frais de gestion compétitifs,

- proposant un large choix de supports (SCPI, ETF, actions internationales…).

Ne vous fiez pas uniquement aux banques traditionnelles, les conseillers en gestion de patrimoine, tels que KAMPOStratégie, proposent des solutions individualisées et adaptées à votre situation et à votre profil.

2. Adapter le portefeuille à votre profil

Votre tolérance au risque doit guider la répartition :

- Profil prudent : 20 à 30 % en unités de compte

- Profil modéré : 40 à 60 %

- Profil dynamique : 70 % ou plus

Un profil bien calibré augmente le rendement sans vous exposer inutilement.

3. Utiliser tout votre plafond fiscal

Chaque année, vous disposez d’un plafond de déduction. Le négliger, c’est laisser passer une économie d’impôt. Si votre conjoint n’a pas utilisé le sien, vous pouvez également mutualiser les plafonds. Dans le cas où vous n'en auriez pas profité, les plafonds des trois années précédentes sont utilisables, après ce délia, ils sont définitivement perdus.

4. Préparer la sortie avec soin

Anticipez votre besoin de liquidités au moment de la retraite pour choisir entre capital et rente. Une simulation fiscale peut vous aider à choisir la meilleure combinaison.

Passez à l’action : optimisez votre avenir dès maintenant

Le PER est un outil puissant pour bâtir une retraite complémentaire sans alourdir votre imposition actuelle. Plus vous commencez tôt, plus vous capitalisez sur les avantages fiscaux et le rendement à long terme.

Vous êtes profession libérale, cadre ou entrepreneur ?

Ne laissez pas votre argent dormir ou enrichir Bercy : transformez-le en levier pour votre avenir.

Prenons rendez-vous pour faire le point sur vos objectifs et choisir un PER adapté à votre profil.

FAQ – Plan Épargne Retraite (PER)

Qu’est-ce que le Plan Épargne Retraite (PER) et comment fonctionne-t-il ?

Le Plan Épargne Retraite (PER) est une solution d’épargne à long terme créée par la loi Pacte. Il permet de se constituer un complément de revenu pour la retraite grâce à des versements libres, investis sur des supports variés (fonds euros, unités de compte, immobilier, obligations…). L’épargne est en principe bloquée jusqu’à la retraite, sauf cas de déblocage anticipé.

Quels sont les avantages fiscaux du PER ?

Les versements sur un PER sont déductibles du revenu imposable dans la limite des plafonds fiscaux. Cette déduction permet de réduire immédiatement son impôt, ce qui rend le PER particulièrement intéressant pour les contribuables imposés dans les tranches à 30 %, 41 % ou 45 %. Le PER bénéficie également d’un cadre favorable pour la transmission du patrimoine.

Le PER est-il réellement flexible à la sortie ?

Oui. Contrairement aux anciens produits, le PER permet une sortie en rente, en capital total, en capital fractionné ou en mixant les deux. Cette souplesse permet d’adapter la fiscalité et de répondre aux besoins concrets au moment de la retraite (achat immobilier, financement d’un projet, complément de revenus…).

Quels sont les inconvénients à connaître avant d’ouvrir un PER ?

Le PER reste une épargne bloquée jusqu’à la retraite, sauf exceptions (résidence principale, invalidité, décès du conjoint, etc.). La fiscalité en sortie peut varier selon l’option choisie (rente ou capital). Enfin, les frais diffèrent selon les établissements : il est essentiel de comparer les contrats pour préserver le rendement net.

Comment optimiser son PER pour maximiser son rendement ?

Pour optimiser un PER, il est recommandé de choisir un contrat sans frais d’entrée, offrant un large choix de supports (ETF, SCPI, fonds actions…), d’ajuster son allocation selon son profil de risque, d’utiliser pleinement ses plafonds fiscaux disponibles, et d’anticiper la fiscalité en sortie grâce à des simulations adaptées.

Pourquoi solliciter un conseiller en gestion de patrimoine pour choisir et optimiser son PER ?

Un conseiller en gestion de patrimoine analyse votre situation fiscale, vos objectifs, votre horizon de placement et votre profil de risque. Il compare les meilleurs PER du marché, sécurise vos choix et optimise vos avantages fiscaux. C’est la garantie d’un contrat performant, maîtrisé et parfaitement aligné avec votre stratégie patrimoniale.