EPARGNE :

QUEL IMPACT FISCAL SUR VOS PLACEMENTS FINANCIERS ?

Temps de lecture : 7 minutes

Selon les contrats….

Dans notre dernière newsletter nous vous avons proposé de porter un autre regard à votre contrat dit « Assurance-Vie.

Si celle-ci vous à échapper, ce qui serait dommage, vous pouvez la retrouver ici .

Au-delà des placements classiques dit « Monosupport » vous l’aurez compris vous pouvez configurer, personnaliser votre épargne sur des contrats vous offrant un choix de mutltisupports.

Durant la période de constitution de votre épargne.

La fiscalité s’applique uniquement en cas de rachat et seulement sur les intérêts ou plus-values réalisées.

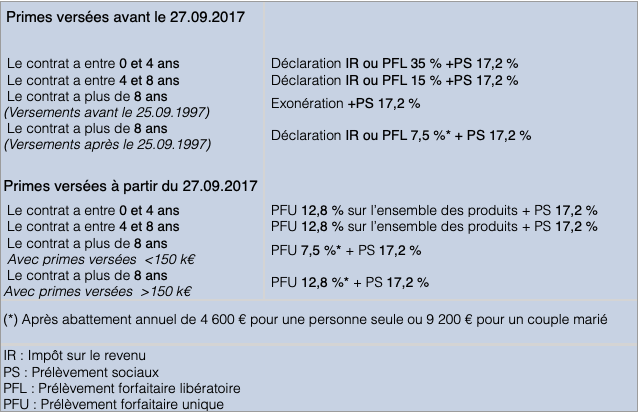

Selon l’ancienneté de votre contrat et la période ou les primes ont été versés (la capital placé) deux options se présentent à vous.

Pour les contrats dont les primes ont été versés n’entre le 01.01.1998 et le 27.09.2017 le Prélèvement Forfaitaire Libératoire (PFL) s’appliquera.

A partir du 27.09.2017 le Prélèvement Forfaitaire Unique (PFU) s’appliquera, sauf pour la part inférieure à 150 000 € dans le cadre d’un contrat de plus de 8 ans.

Le tableau ci-dessous reprend les caractéristiques en détail :

(*) Notez que vous disposez d’un abattement sur les intérêts après 8 ans.

- 4 600€ pour les contribuables célibataires, veufs ou divorcés

- 9 200€ pour les couples soumis à imposition commune.

Cet abattement est applicable par foyer fiscal, pour l'ensemble des contrats du foyer fiscal, et ce, quelle que soit l'option fiscale retenue (déclaration des intérêts à l'IR ou PFL/PFU).

Au-delà, les intérêts sont soumis à imposition, selon les règles citées ci-dessus.

👉 Gardez en mémoire que la fiscalité s’applique seulement sur la poche des intérêts retirés.

Si votre contrat est un vrai multisupport et votre conseillé vous guide correctement vous pourrez faire un rachat sur la valeur la moins performante, donc, avec le moins d’intérêts.

Imaginez que vous ayez placé 50 000€

Sur la première année ce contrat vous est rapporté 10% soit 50000

L’année suivante vous commencé à 55 000€ qui vous rapporte 10% soit 5 500€

L’année suivant vous commencé à 60 500€ qui vous rapporte 10% soit 6 050€ ….

Ce contrat vous a rapporté 10% sur par an sur 3 années, nous sommes loin des rendements de vos contrats équipés avec une forte proportion de fonds euros.

Vous souhaitez faire un rachat de 1000 € sur le contrat.

Nous sommes d’accord que ces 1 000€ seront composé de 900€ en capital et 100€ d’intérêts (A peut prêt) !

A la quatrième années tenant compte du PFU (30%) vous allez supporter 30€ de fiscalité, une fois votre déclaration faite.

Hors ce contrat vous à apporter un rendement annuel de 10%… faite le rapprochement avec la performance de vos contrats en cours !!

Dans le cas de contrats avec de gros capitaux et des rachats plus important il pourra être envisagé des rachats programmés et lissés sur différentes années.

Il en est de même pour profiter pleinement des abattements annuel après 8 ans, pensez à échelonner vos rachats sur plusieurs années.

Au moment de la transmission, dans le cas d’une succession.

Pour les contrats dit Assurance-Vie :

En cas de décès de l'adhérent, l'assurance-vie permet de protéger ou d'avantager la ou les personne(s) de votre choix (avec ou sans lien de parenté). Vous pouvez transmettre jusqu’à 152 500 € (4) par bénéficiaire, sans droits de succession.

De plus, l'assurance-vie n'est pas soumise aux règles successorales, notamment celles relatives à la réserve héréditaire, sauf primes manifestement exagérées eu égard aux facultés de l’adhérent.

Des droits de succession réduits

1 -Pour les versements effectués avant 70 ans

Exonération sur les capitaux décès transmis, dans la limite de 152 500 € (4) par bénéficiaire (tous contrats confondus), et ce quel que soit le degré de parenté avec le(s) bénéficiaire(s) désigné(s).

Cet abattement s’applique sur le capital ainsi que les intérêts et plus-values.

Au-delà de cet abattement, le capital décès est taxé à 20 % jusqu’à 700 000 € puis 31,25 % au-delà, quel que soit le degré de parenté avec le(s) bénéficiaire(s) (exonération si conjoint, partenaire Pacsé ou membre d’une fratrie sous certaines conditions).

2 -Pour les versements effectués après 70 ans

Exonération des droits de succession sur le capital, jusqu’à 30 500 € (tous contrats et tous bénéficiaires confondus).

Les intérêts et plus-values capitalisés sur les versements effectués après l'âge de 70 ans sont toujours exonérés de droits de succession (hors prélèvement sociaux).

Au-delà de cet abattement de 30 500 €, les capitaux sont soumis aux droits de succession selon le degré de parenté entre le(s) bénéficiaire(s) et l’assuré.

3 -Les cas d’exonération totale des droits de successions :

La loi TEPA du 21 août 2007 sur les droits de succession a introduit un avantage supplémentaire pour la fiscalité des contrats d’assurance-vie.

Les successions ouvertes depuis cette date sont totalement exonérées des droits de succession et du prélèvement de 20 % sur les sommes versées au conjoint survivant ou au partenaire lié au défunt par un PACS.

Cette suppression de droits est étendue aux frères et sœurs, sous certaines conditions qui doivent être cumulatives.

Les frères et sœurs doivent :

Être célibataires, veufs, divorcés ou séparés de corps.

Être âgés de plus de 50 ans au moment de la succession ou atteints d’une infirmité les mettant dans l’impossibilité de subvenir par leur travail aux nécessités de l’existence.

Avoir été constamment domiciliés avec le défunt pendant les cinq années précédant le décès.

Pour les contrats de capitalisation :

Lors du décès du souscripteur, le contrat de capitalisation entre dans l’actif successoral et revient aux héritiers selon l’ordre successoral, ou désignation de bénéficiaire.

Les droits de succession applicables sont les mêmes que ceux applicables à n’importe quel autre bien, sans abattement particulier ou taux réduit.

L’avantage lié à la transmission par décès est le maintien de l’antériorité fiscale. La date de référence pour apprécier la durée du contrat (+/- 8 ans) est en effet la date d’ouverture du contrat par le défunt.

Pensez: Donation et démembrement.

Conjuguer donation et assurance-vie

La donation d’un contrat de capitalisation est une alternative à envisager lorsque les abattements offerts par l’assurance-vie (152 500 €) sont intégralement utilisés.

Elle entraîne le paiement de droits de donation par le donataire sur la valeur actuelle du contrat.

Différents abattements, appelés abattements de droit commun, peuvent s’appliquer pour réduire l’assiette imposable. Leur montant est déterminé en fonction du degré de parenté entre donateur et donataire :

• 100 000 € pour une donation parent / enfant,

• 31 865 € d’un grand-parent à un petit-enfant,

• 80 724 € entre époux ou partenaires de PACS,

• 15 932 € entre frères et sœurs,

• 7 967 € pour une donation au profit d’un neveu,

• 5 310 € d’un arrière-grand-parent à un petit-enfant.

Les abattements de droit commun ne jouent pas à chaque donation mais s’appliquent pour une période de 15 ans pour chaque bénéficiaire.

Autrement dit, un couple marié pourra donner jusqu’à 200 000 € tous les 15 ans à un enfant en franchise de droits.

Le démembrement d’un contrat de capitalisation:

Pour réduire le coût de la donation et optimiser le montant transmis, il est possible d’envisager une donation avec réserve d’usufruit pour le donateur.

En démembrant la propriété, le donateur conserve l’usufruit (droit de percevoir les revenus du contrat) tandis que le donataire a la nue-propriété (propriété des primes).

Au décès du donateur, l’usufruit s’éteint et le donataire acquiert la pleine propriété du contrat.

- La donation de la nue-propriété entraîne le paiement de droits de donation sur une assiette moindre que celle retenue pour une donation en pleine propriété.

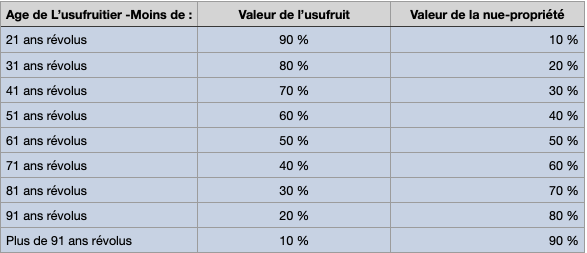

Évaluée selon un barème fiscal (CGI, art. 669, I), la valeur de la nue-propriété correspond à une quote-part de la valeur en pleine propriété déterminée en fonction de l’âge de l’usufruitier :

- Comme évoqué plus haut, les dons familiaux bénéficient d’abattements (100 000 € pour les donations faites aux enfants, 31 865 € pour les donations faites aux petits-enfants).

Exemple : Des époux âgés de 59 ans donnent la nue-propriété d’un contrat de capitalisation d’une valeur de 250 000 € à leur enfant unique. La nue-propriété est évaluée à 50% de la valeur globale, soit 125 000 €. Grâce à l’abattement de 100 000 € par parent donateur, aucun droit de donation n’est dû.

Si la donation avait porté sur la pleine propriété, des droits de donation auraient été acquittés sur une base de 50 000 €.

- Au décès de l’usufruitier, l’usufruit s’éteint et le donataire se retrouve automatiquement propriétaire de la totalité du contrat, sans aucun droit de succession à régler.

Le contrat de capitalisation peut donc venir en complément d’un contrat d’assurance-vie pour anticiper la succession, tout en limitant les frottements fiscaux grâce au démembrement de propriété.

Un renseignement ou un conseil ne vous engage pas!

Prenons le temps d’un rendez-vous 06 47 29 23 21 /gcharpentier@kampostrategie.fr

Guillaume Charpentier

Prenez le temps d'un conseil, vous y gagnerez de l'accompagnement !

Prenez le temps d'un conseil, vous y gagnerez de l'accompagnement !

Prenons rendez-vous au : 06.47.29.23.21

Prenez le temps d'un conseil, vous y gagnerez de l'accompagnement !

Prenez le temps d'un conseil, vous y gagnerez de l'accompagnement !